- Haberler

- Aktüel

- ÖTV sıfırlanınca yat sayısı 7 yılda 60 binden 122 bine çıktı, vergi kaybı 31 milyar lira

ÖTV sıfırlanınca yat sayısı 7 yılda 60 binden 122 bine çıktı, vergi kaybı 31 milyar lira

Tüketici Birliği Federasyonu, Adil Vergi-Adil Yaşam Vergi Reformu Politika Belgesi yayınladı. Belgede, doğrudan vergi payının artırılması ve gelir vergisi dilimlerinin güncellenmesi gerektiği vurgulanıyor.

Tüketici Birliği Federasyonu (TBF), Türkiye'nin vergi sistemindeki adaletsizlikleri ve topluma etkilerinin analiz edildiği Adil Vergi-Adil Yaşam Vergi Reformu Politika Belgesi yayımladı. Belge, mevcut vergi sisteminin adaletsiz olduğunu ve dolaylı vergilerin büyük kısmının tüketiciler tarafından karşılandığını belirtiyor. Özellikle dolaylı vergilerin toplam vergi gelirlerinin %64,6'sını oluşturduğu, bu durumun düşük gelirli bireyleri olumsuz etkilediği vurgulanıyor.

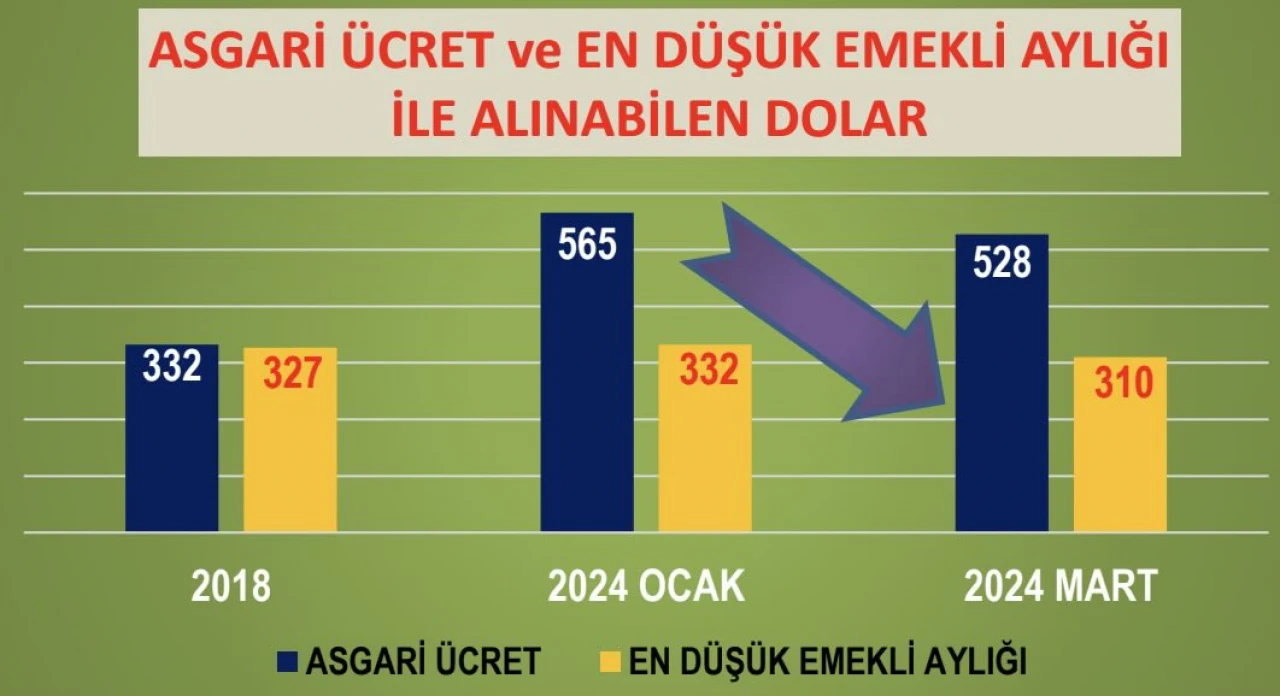

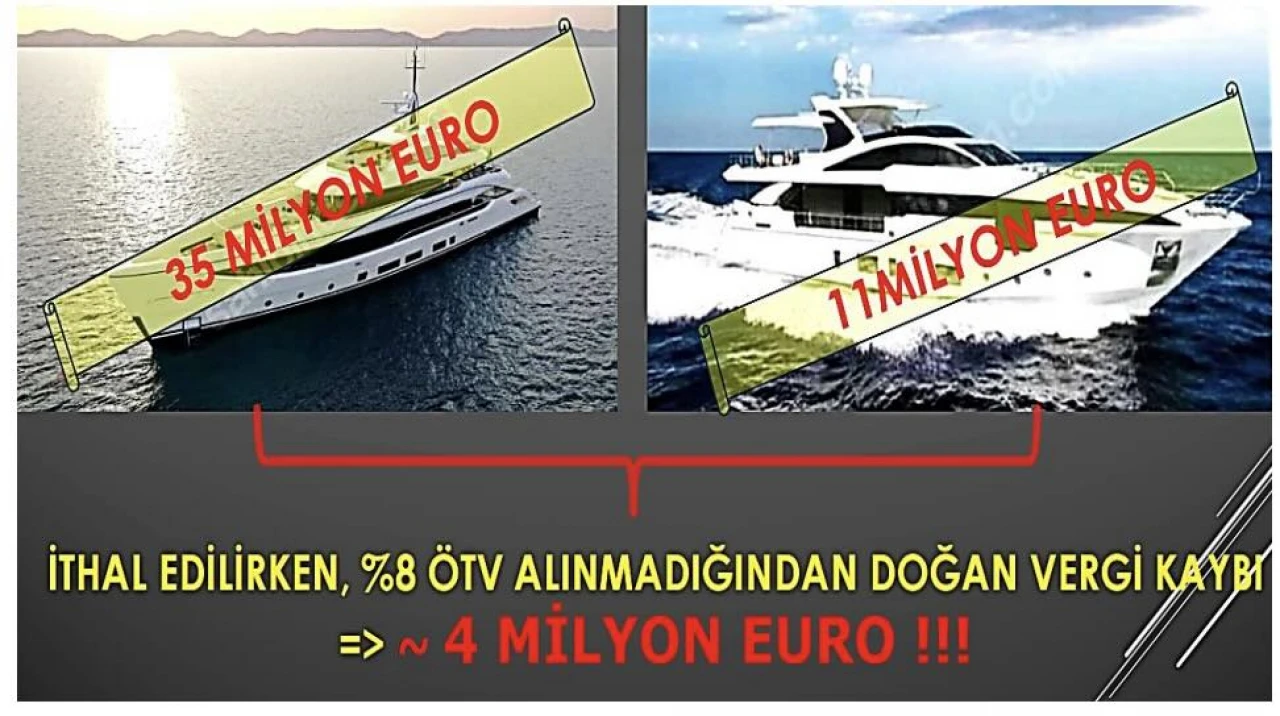

Vergi adaletsizliğine ilişkin en çarpıcı örneklerden bir yat ithalatı vergisinin sıfırlanmasında karşımıza çıkıyor. Bu sıfırlamanın Türki'ye 7 yıllık faturası yaklaşık 31 milyar lira. İşte detaylar: Türkiye'de yat ithalatından alınan ÖTV, önceden % 8 iken 2017 yılında %0 olarak uygulamaya konuldu. Bu değişiklikle birlikte, ülkedeki yat sayısının 2017'den bu yana yaklaşık olarak 60.000'den 122.000'e çıktığı tahmin ediliyor. Bu süreçte, ithal edilen yatların büyük çoğunluğunun (%65'i) ortalama 300.000 avro olduğu düşünüldüğünde, yat ithalatından alınmayan verginin toplamda 967.200.000 avro (yaklaşık 30.950.400.000 TL) olduğu hesaplanıyor.

Politika belgesinde, vergi adaletinin sağlanması için doğrudan vergi payının artırılması gerektiğini savunuluyor. Ayrıca kurumlar vergisi oranlarında ayarlamalar yapılması ve gelir vergisi dilimlerinin enflasyona göre güncellenmesi gerektiğine de dikkat çekiliyor.

Belgede lüks tüketim ürünlerinden alınan dolaylı vergilerin artırılması ve mesken elektrik tüketimine yönelik sübvansiyonların ihtiyaç sahiplerine odaklanması gerektiği öneriliyor. Bu adımların, vergi sisteminin daha adil hale gelmesi ve ekonomik adaletin sağlanması açısından önemli olduğu vurgulanıyor.

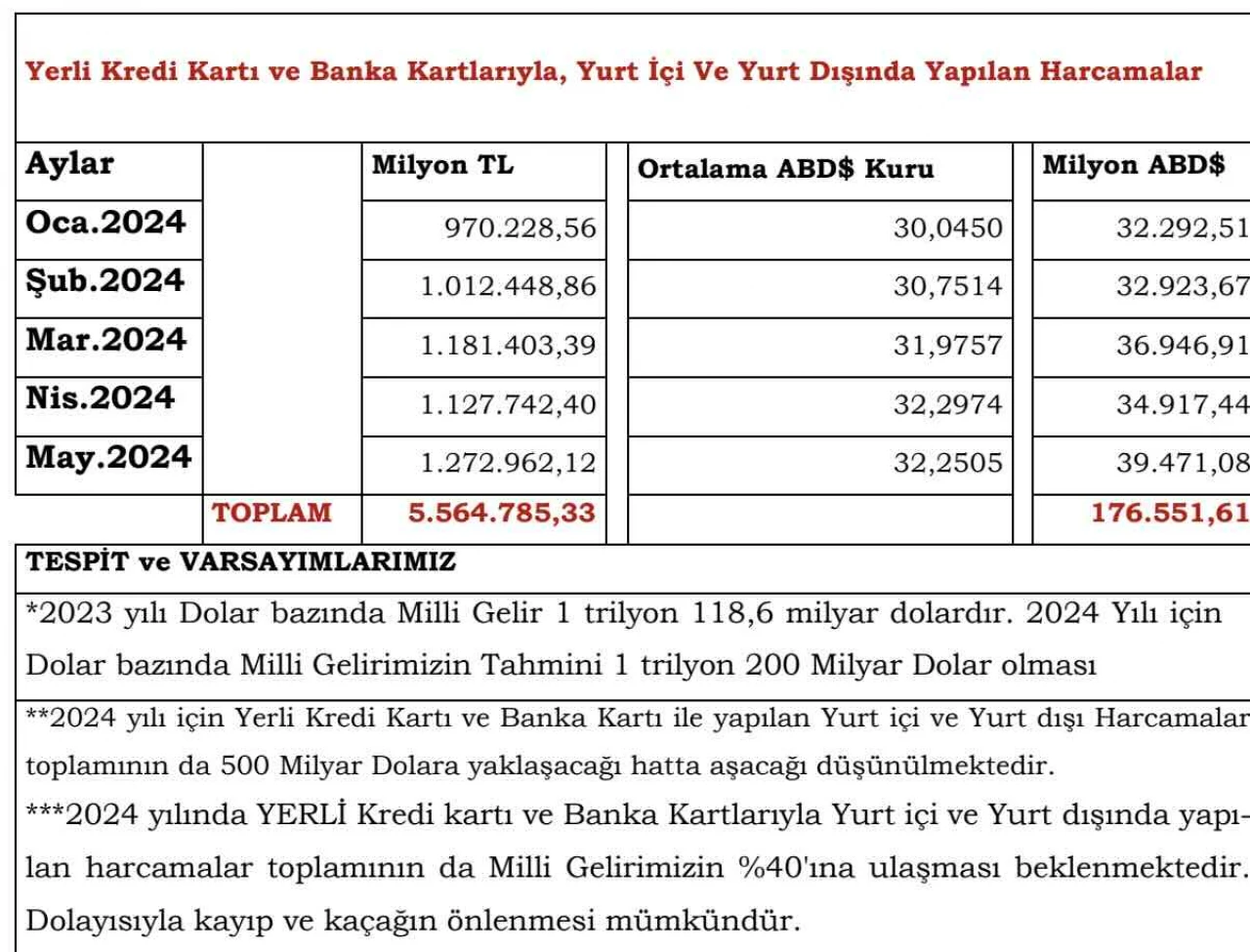

TBF, vergi mevzuatının yeniden düzenlenmesi ve vergi denetimlerinde yapay zeka gibi teknolojilerin kullanılması gerektiğini de belirtiyor. Bu adımların, kayıt dışı ekonomi ile mücadelede etkili olabileceği ve vergi gelirlerinin artırılmasına katkı sağlayabileceği ifade ediliyor.

Mehmet Bülent Deniz'in sunuşu

Tüketici Birliği Federasyonu Genel Başkanı Mehmet Bülent Deniz, sunuş yazısında, belgenin ülke ekonomisindeki zorlukları çözmek ve vergi adaletini sağlamak için hazırlandığını dile getirdi. Deniz, belgenin, vergi sistemini yeniden düzenleyerek toplumsal adaleti artırmayı hedeflediğini vurguladı. Deniz, politika belgesinin karar alıcılar ve toplumun geniş kesimleri tarafından dikkatle inceleneceğini ve destek göreceğini umduklarını belirtti. Ayrıca belgenin hazırlanmasında emek veren Adil Vergi-Adil Yaşam Çalışma Grubu'na teşekkürlerini iletti.

Adil Vergi-Adil Yaşam Vergi Reformu Politika Belgesi'ni MEMUR5.COM editörü özetledi:

ADİL VERGİ-ADİL YAŞAM POLİTİKA BELGESİ

Giriş ve genel değerlendirme

Tüketici Birliği Federasyonu'nun vergi reformu politika belgesi, ülkemizdeki şeffaflık ve istatistik eksikliklerini yeniden tespit ediyor. Etkin bir vergi sisteminin, verginin adil kullanımı ve topluma hizmet olarak geri dönmesiyle mümkün olacağı vurgulanıyor. Mevcut vergi sisteminin adil olmadığı ve vergi ödeme algısının olumsuz olduğu belirtiliyor. Vergi yükünün büyük kısmını tüketicilerin dolaylı vergilerle karşıladığına dikkat çekiliyor. Ayrıca, kamu harcamalarının verimli ve tasarruf odaklı olmasının yanı sıra, adil bir vergi mimarisinin oluşturulmasının önemi vurgulanıyor. 1999 depremi sonrası kalıcı hale gelen Özel İletişim Vergisi ve DASK sigortasının gerekliliği ön plana çıkıyor.

Dolaylı vergiler ve vergi adaleti: Türkiye'nin durumu

Türkiye'de dolaylı vergiler, gelir veya kazanç yerine yapılan harcamalar üzerinden alınıyor. Katma Değer Vergisi (KDV), Özel Tüketim Vergisi (ÖTV), Banka ve Sigorta Muameleleri Vergisi, Özel İletişim Vergisi, Damga Vergisi, Gümrük Vergisi ve harçlar dolaylı vergilere örnek oluşturuyor. 2020 yılı verilerine göre, Türkiye’de dolaylı vergiler toplam vergi gelirlerinin %64,6’sını oluştururken, doğrudan vergilerin payı %35,4 seviyesinde kaldı.

Bu oranlar, Türkiye ekonomisinin gelişmiş ülkeler standartlarına kıyasla vergi kapasitesinin geride olduğunu gösteriyor. Özellikle 1980 sonrası dönemde dolaylı vergi oranlarında hızlı ve büyük değişimler yaşandı. 1980’de %35 olan dolaylı vergi oranı, 2006’da %65’e yükseldi.

OECD ülkeleri içinde dolaylı vergi yükünün en yüksek olduğu ülke Türkiye. Şili, Macaristan, Estonya ve Yeni Zelanda’ya göre daha fazla dolaylı vergi Türkiye’deki tüketiciler tarafından ödeniyor. Bu durum, vergi adaletini olumsuz etkiliyor. Dolaylı vergiler, herkesin gelirine bakılmaksızın aynı oranda vergi ödemesine neden oluyor. Bu, düşük gelirli bireylerin vergi yükünü artırırken, yüksek gelirli bireylerin daha az vergi ödemesine yol açıyor.

Dolaylı vergilerin yüksek oranları, yurttaşların reel gelirlerini düşürmekte, tasarruf eğilimlerini olumsuz yönde etkilemekte ve toplam talebi düşürmekte. Sonuç olarak, vergi adaleti sağlanamamakta ve gelir dağılımı adaletsizliği derinleşmekte.

Vergide yapılacak düzenlemelerde dolaysız vergilerin payının artırılması gerektiği savunuluyor. Toplumun büyük kesiminin ihtiyaçlarına yönelik zorunlu tüketim, gıda, kültür ve sağlık ürünlerindeki dolaylı vergi oranlarının minimuma indirilmesi gerektiği belirtiliyor.

Verginin tüm kesimlere yayılması

1984’te yürürlükten kaldırılan önceki Gelir Vergisi Yasası'na göre, yıllık beyanname vermek zorunda olan gerçek kişiler servet unsurlarını bildirmek zorundaydı. Ancak dar mükellefiyete tabi olanlar ve belirli gelir türlerinden ibaret olanlar bu zorunluluktan muaf tutuluyordu. Bu yasa, servet beyanında bulunan vergi yükümlülerinin servet artışlarını gelir olarak kabul ediyor ve vergilendiriyordu. 1960 tarihli bu yasada, servet bildirimi aile fertlerini de kapsıyor ve servet farkları vergilendiriliyordu. Ancak, bu düzenleme 1984 yılında yürürlükten kaldırıldı ve mevcut düzenlemede bildirim, tespit ve vergilendirme yok. Bu yasa, kayıt dışılığı ve vergi kaybını önlemeyi amaçlıyordu.

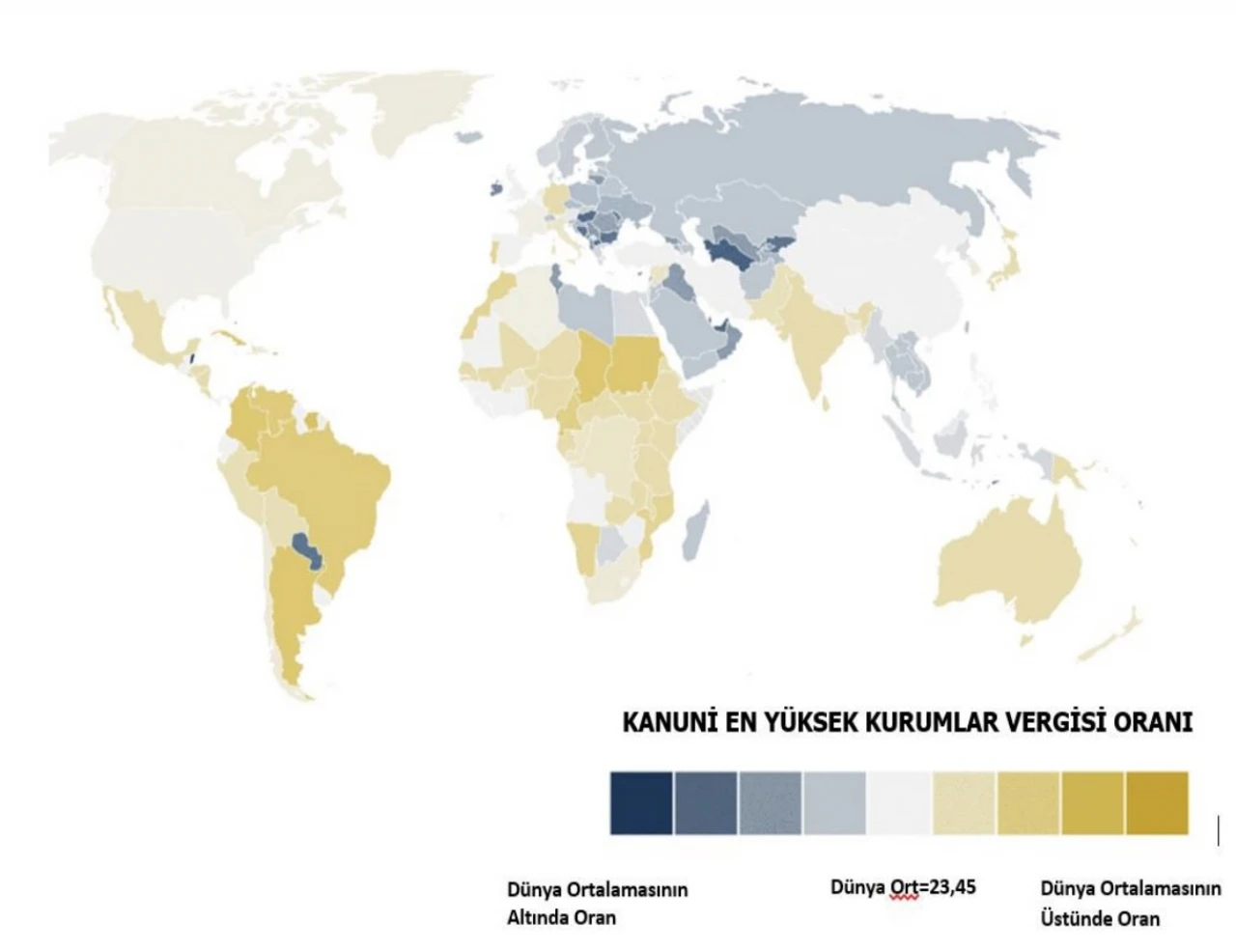

Kurumlar vergisi oranlarına ince ayar

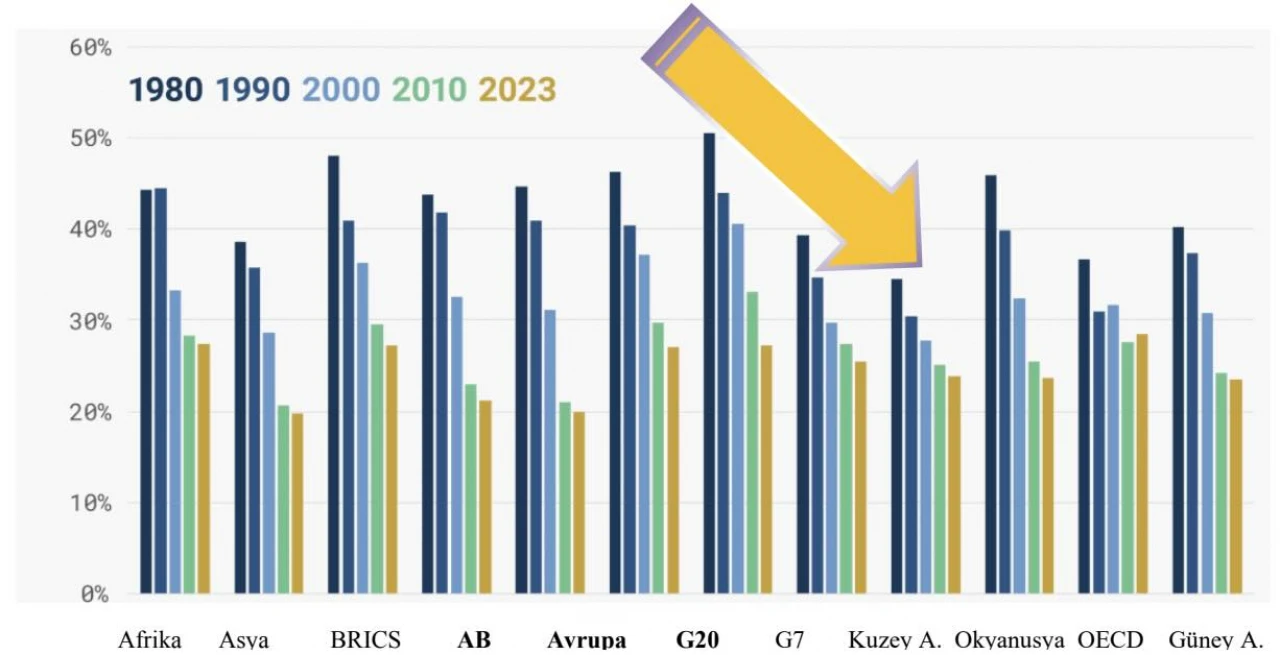

Dünya genelinde kurumlar vergisi oranları incelendiğinde, Afrika ve Güney Amerika'nın Asya ve Avrupa'ya kıyasla daha yüksek oranlara sahip olduğu görülüyor. Okyanusya ve Kuzey Amerika ise dünya ortalamasına yakın oranlarla dikkat çekiyor. Güney Amerika %32,65 ile en yüksek ortalamaya sahipken, Avrupa %24,49 ile en düşük oranı sergiliyor.

Türkiye'deki %25'lik kurumlar vergisi oranı, dünya ortalamasına yakın olarak değerlendiriliyor. Ancak 1980'den 2023'e kadar dünya genelinde kurumlar vergisi oranlarında net bir düşüş gözlemlendi. Özellikle Avrupa'da, oran %44,6'dan %19,92'ye düşerek %55'lik bir azalma gösterdi.

Gelir vergisi oranları ve düzenlemeleri

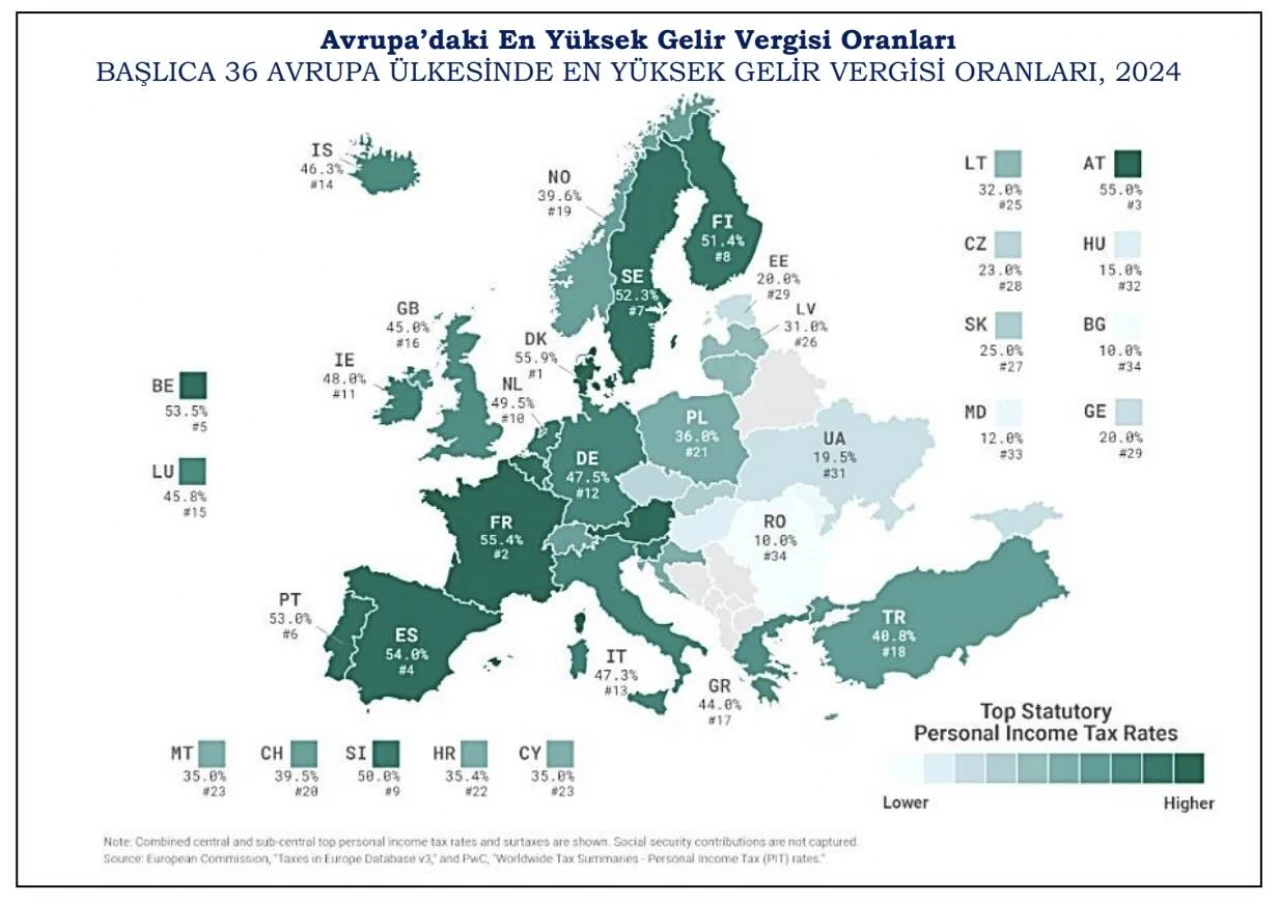

Türkiye'de güncel gelir vergisi dilimleri %5, %20, %27, %35 ve %40 olarak belirlenmiş durumda ve 2024 verilerine göre oranlar sabit tutulmuş. Ancak, gelir limitleri her yıl Yurt İçi Fiyat Endeksi'ne göre yeniden ayarlanıyor.

Avrupa ülkeleri arasında yapılan değerlendirmede, Türkiye %40'lık en yüksek gelir vergisi diliminde uygulanan vergi oranları bakımından 36 ülke arasında 18. sırada yer alıyor. Bu durum, ülkemizde vergi oranlarının genel olarak yüksek olduğunu gösteriyor.

Belgede, Türkiye'deki yüksek enflasyon koşulları nedeniyle vergi limitlerinin ve dilimlerinin güncellenmesi gerektiği savunuluyor. Önerileri arasında, ilk vergi dilimi limitinin (örneğin 250 bin TL) güncellenmesi ve vergi oranının %8-10 arasında sabitlenmesi bulunuyor. Ayrıca, en üst vergi dilimi için asgari limitin 5 milyon TL olması ve vergi oranının %31-32 civarında sabitlenmesi teklif ediliyor.

ÖTV uygulamalarındaki tuhaflıklar ve adaletsizlikler

Türkiye'de yat ithalatından alınan ÖTV, önceden %8 iken 2017 yılında %0 olarak uygulamaya konulmuştur. Bu değişiklikle birlikte, 2017'den bu yana ülkemizdeki yat sayısının yaklaşık olarak 60.000'den 122.000'e çıktığı öngörülmektedir. Bu süreçte, ithal edilen yatların büyük çoğunluğunun (%65'i) ortalama 300.000 EUR fiyatında olduğu düşünüldüğünde, yat ithalatından alınmayan verginin toplamda 967.200.000 EUR (yaklaşık 30.950.400.000 TL) olduğu hesaplanmaktadır.

Sadece lüks yat ithalatı gibi belirli bir kalemden yedi yıl boyunca alınmayan verginin, ülke ekonomisindeki olumsuz etkileri gidermek için nasıl bir kaynak sağlanacağı sorusu gündeme getirilmektedir. Bu durum, mevcut vergi sistemimizin adaletsizliğini çarpıcı bir şekilde ortaya koymaktadır; zira beyaz eşya, elektronik ürünler gibi daha geniş kesimlerin satın aldığı ürünlerden ÖTV alınırken, yüksek gelir gruplarının lüks yatlardan vergi ödememesi büyük bir çelişki olarak değerlendirilmektedir.

Elektrik tarifelerindeki adaletsiz ve kolaycı sübvansiyonlar

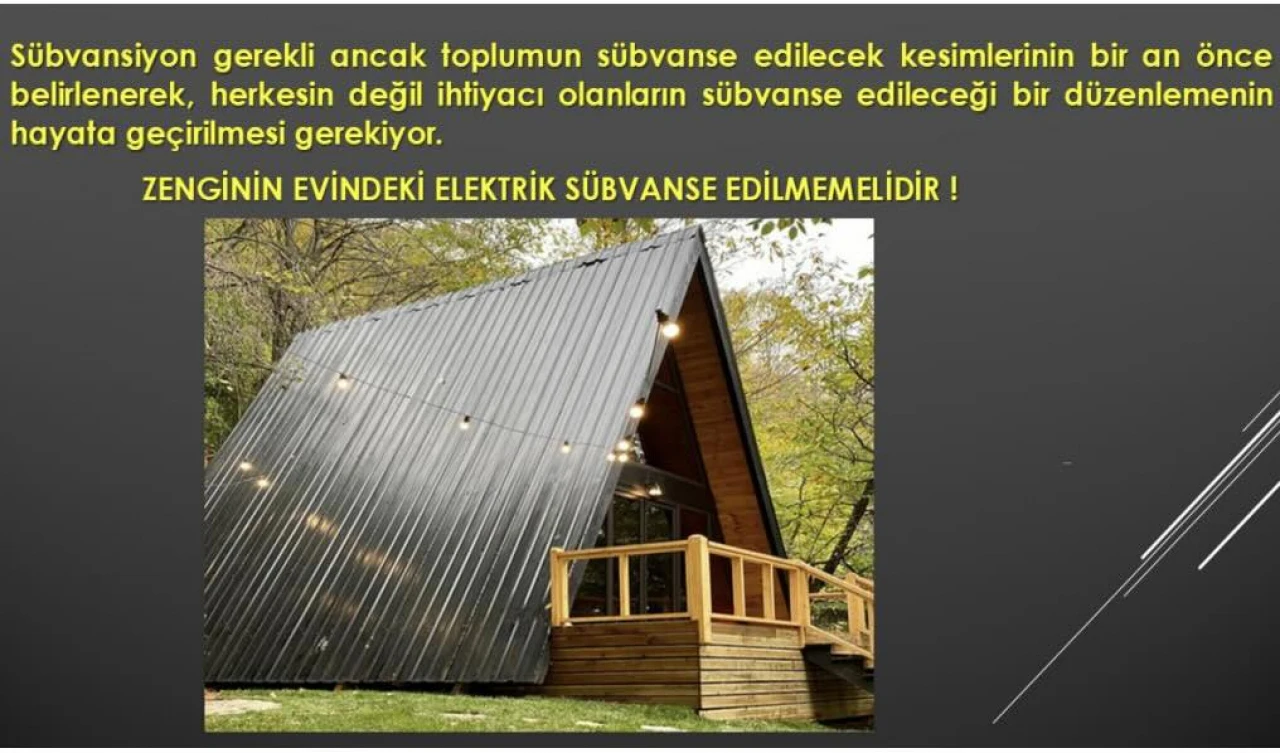

Türkiye'de enerji sektöründe sübvansiyonlar özellikle mesken tüketici gruplarında uzun süredir devam etmektedir. 2023 yılı Elektrik Piyasası Sektör raporuna göre, yaklaşık 50 milyon tüketicinin %83'ü mesken tüketici grubundadır ve bu grup toplam elektrik tüketiminin %26'sını karşılamaktadır, yani 255 milyon MWh.

Mesken tüketici grupları için 2023 yılı tarifeleri incelendiğinde, günlük 8 kWh altındaki tüketimler için 57,7643 Krş/kWh, günlük 8 kWh üstündeki tüketimler için ise 125,6407 Krş/kWh ortalama fiyatlarla uygulanmaktadır. Buna karşılık, 2023 yılı Piyasa Takas Fiyatı (PTF) ortalaması ise 223,738 Krş/kWh olarak gerçekleşmiştir. Bu durumda, piyasa takas fiyatı ile mesken tüketici gruplarına uygulanan tarifeler arasındaki fark yaklaşık olarak 150 Krş/kWh olarak hesaplanmaktadır.

Belgede, 2023 yılında sadece mesken tüketici grubundaki sübvansiyonun 100 milyar TL (yaklaşık 4.2 milyar ABD doları) olduğu vurgulanıyor. Bu sübvansiyonun vergi ile doğrudan ilgili olmadığı, ancak toplumun büyük bir kısmını etkileyen dolaylı vergilerle toplumsal adaletsizliğe ve israfa neden olduğun altı çiziliyor.

Sübvansiyonların gerekliliğine dikkat çekerken, bunun tüm topluma değil, ihtiyacı olan kesimlere yönelik olması gerektiği dile getiriliyor. İhtiyaç sahiplerinin doğru bir şekilde belirlenmesi ve desteklenmesi ile israfın azalacağı ve toplumsal barışın güçleneceği öngörülüyor.

TBF tarafından yayımlanan Adil Vergi-Adil Yaşam Vergi Reformu Politika Belgesi'nin 'sonuç' bölümü:

SONUÇ

- Toplam vergi gelirleri içindeki dolaysız vergilerin payının azaltılması ve doğrudan gelirden alınacak vergilerin payının artırılması öncelikli hedef olmalıdır.

- Verginin tüm kesimlere yayılmasının sağlanması, kayıt dışılığın ve dolayısıyla vergi kaybının önlenmesi için servet ve gider bildirimini içeren 1960 tarihli eski yasanın düzenlemelerine geri dönülmelidir.

- Ülkemize doğrudan yurtdışı yatırım akışının artması ve ihracat/istihdamın artırılabilmesi için kurumlar vergisi oranının düşürülmesi değerlendirilmelidir.

- Gıda, temizlik, hijyen, sağlık, kültür, eğitim gibi yaşamsal ve temel tüketimden alınan dolaylı vergilerin oranları %8'den fazla olmamalıdır. Lüks tüketimden alınan dolaylı vergilerin oranları ise maksimum seviyede olmalıdır.

- Gelir vergisi oranları ve dilimlerinin enflasyonist ekonomik koşullar nedeniyle revize edilmesi gereklidir. Mevcut istisna, muafiyet, teşvik gibi uygulamaların stratejik yatırımlar dışında tamamen kaldırılması gerekmektedir.

- Her türlü giderin vergi matrahından indirimine ilişkin uygulama alanı genişletilmelidir.

- Mesken elektrik tüketimi gibi sübvansiyon içeren uygulamaların, toplumun ihtiyaç sahiplerine yönelik olacak şekilde düzenlenmesi gerekmektedir.

- Gelir İdaresi Başkanlığı'na günlük olarak aktarılan büyük verinin yapay zeka destekli işlenerek kayıt dışı ekonominin engellenmesi, dolaylı vergilerin payının azalmasını sağlayacak doğrudan vergi gelirlerinin artmasını sağlamalıdır.

- Vergiye ilişkin düzenlemelerin yasa değişikliği yerine vergi mevzuatının yeniden düzenlenmesi ve sadeleştirilmesi gereklidir.

Bakmadan Geçme